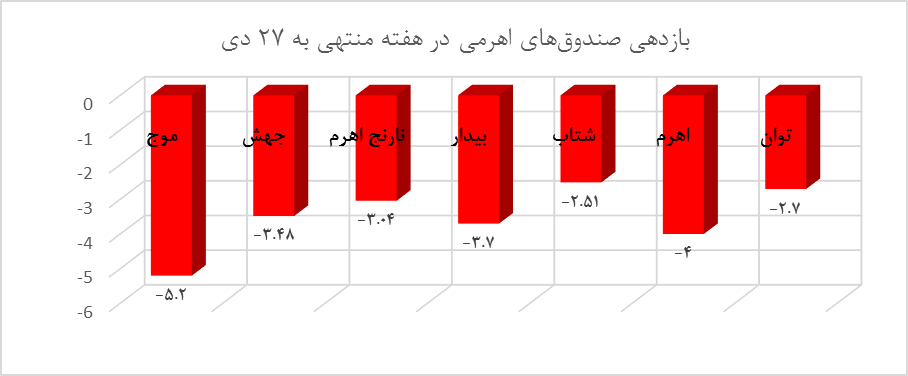

به گزارش تحریریه، بازدهی منفی صندوق های اهرمی در طول هفته از آن رو با اهمیت است که روند و جهت گیری این صندوق ها یکی از ابزارهای بررسی انتظارات نسبت به وضعیت کوتاه مدت بازار سرمایه به شمار می رود. در ابتدای دوره شروع رشد بازار سرمایه، رشد بازدهی صندوق های اهرمی بسیار بالاست و در انتهای دوره رشد، علائم کاهش یا توقف رشد بیش از هر ابزار دیگری در توقف و تنزل بازدهی صندوق های اهرمی ظاهر می شود.

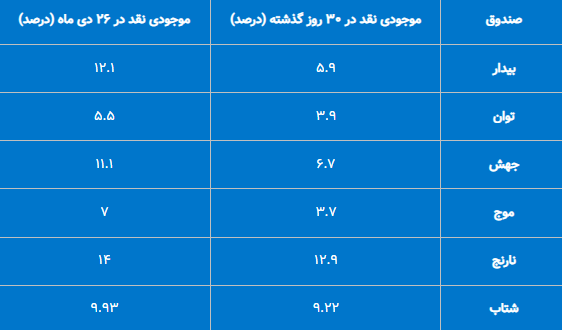

شاخص دیگری که برای بررسی وضعیت بازار سهام و رفتار احتیاطی صندوق های اهرمی می توان از آن استفاده کرد، نسبت موجودی نقد این صندوق ها به کل دارایی های صندوق است. کاهش این نسبت نشانگر تمایل این صندوقها به تبدیل نقدینگی خود به سهام یا یک دارایی سودآور است و افزایش آن نشان دهنده افزایش ریسک بازار و انتظار کاهش بازدهی بازار سهام می باشد.

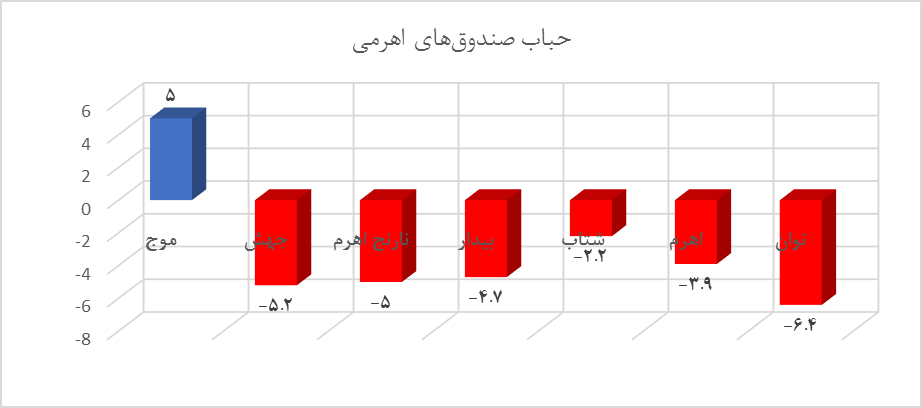

در تحلیل صندوق های اهرمی، متغیر دیگری که برای تصمیم گیری ورود، خروج و یا نگهداری، مورد بررسی قرار می گیرد در نظر گرفتن حباب قیمتی است. زمانیکه حباب قیمتی همه صندوق های اهرمی وضعیت یکسانی به خود می گیرند در تحلیل وضعیت بازار سرمایه و وضعیت کلی این گروه از صندوق ها معنی دار می شود. اگر چه وجود حباب مثبت برای سرمایه گذاران صندوق های اهرمی مطلوب نیست اما در شرایطی که حباب همه صندوق های اهرمی نیز منفی می شود می تواند حاکی از عدم اقبال سرمایه گذاران به خرید و فشار فروش در این صندوق ها قلمداد شود.

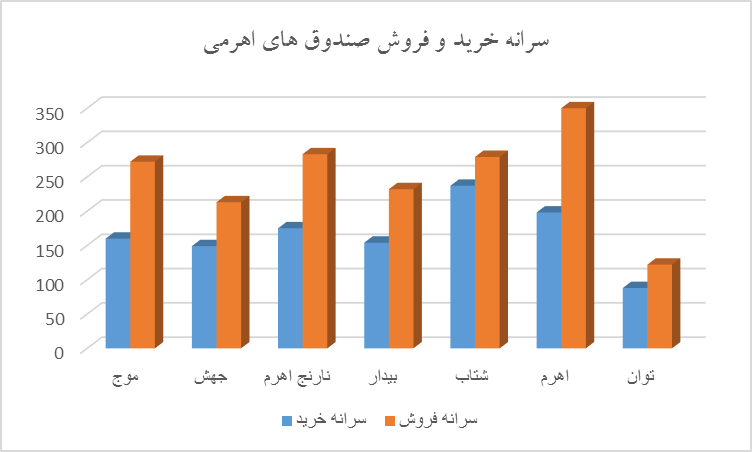

در هفته ای که گذشت، خروج نقدینگی از صندوق های اهرمی به ۳۸۰ میلیارد تومان رسید این در حالی بود که میانگین ورود نقدینگی به این صندوق ها ۲۱۳ میلیارد تومان (خالص خروج نقدینگی ۱۶۷ میلیارد تومان) بود. علاوه بر این سرانه فروش در این صندوق ها نیز از سرانه خرید بسیار بالاتر است.

در مجموع هفته گذشته همچنان که در انتظار می رفت بازار سهام به هسته سخت افزایشی رسید و به تبع آن صندوق های اهرمی نیز وارد روند نزولی شدند. با توجه به اینکه ریسک های سیستماتیک نسبت به ریسک های غیرسیستماتیک نقش بیشتری در شکل گیری روندهای بازار دارند، بنابراین پیش بینی بازار در هفته آینده نیز همچنان به جهت گیری خبرهای سیاسی و بین المللی وابسته است.

هادی اکبری- کارشناس صندوق های سرمایه گذاری

پایان/

نظر شما