به گزارش تحریریه، مدیریت ریسک مالی شامل شناسایی، تجزیهوتحلیل و پذیرش یا کاهش نااطمینانیها در تصمیمات سرمایهگذاری است. به بیان ساده، مدیریت ریسک مالی فرایند نظارت و تعامل با ریسکهای مالی مرتبط با سرمایهگذاری است. مدیریت ریسک مالی اساساً زمانی اتفاق میافتد که یک سرمایهگذار یا مدیر صندوق در پی تجزیهوتحلیل و تلاش بهمنظور تعیین میزان احتمال ضرر در یک سرمایهگذاری، مانند رخدادن کژمنشی برای رسیدن به اهداف و رعایت آستانه ریسک خود اقدام مناسب را انجام دهد.

نکات کلیدی

۱- مدیریت ریسک فرآیند شناسایی، تجزیهوتحلیل و پذیرش یا کاهش نااطمینانیها در تصمیمات سرمایهگذاری است.

۲- در دنیای سرمایهگذاری ریسک از بازده جداییپذیر نیست.

۳- استراتژیهای مدیریت ریسک شامل اجتناب، تحمل، بهاشتراکگذاری، انتقال، پیشگیری و تقلیل ضرر است.

۴- یکی از تاکتیکهای تعیین ریسک، انحراف معیار است که یک معیار آماری پراکندگی حول یک سنجه مرکزی است.

مدیریت ریسک مالی چگونه کار میکند

ریسک از بازده جداییپذیر نیست. هر سرمایهگذاری درجاتی از ریسک را به همراه دارد. ممکن است برای اوراق قرضه آمریکا به صفر نزدیک شود یا برای سهام در بازارهای نوظهور یا املاک و مستغلات در بازارهای با تورم شدید بسیار بالا باشد. ریسک به صورت مطلق و نسبی تعیین میشود. درک کامل ریسک در اشکال مختلف آن میتواند به سرمایهگذاران کمک کند تا فرصتها، مبادلات و هزینههای مرتبط با رویکردهای مختلف سرمایهگذاری را بهتر درک کنند.

مدیریت ریسک شامل شناسایی و تجزیهوتحلیل جایی که ریسک وجود دارد و تصمیمگیری در مورد نحوه برخورد با آن است. در حوزه مالی، ریسک همهجا رخ میدهد. برای مثال:

۱- یک سرمایهگذار ممکن است اوراق قرضه خزانهداری ایالات متحده را بهجای اوراق قرضه شرکتی انتخاب کند

۲- یک مدیر صندوق ممکن است قرار گرفتن در معرض ریسک ارز خود را با مشتقات ارزی

پوشش دهد

۳- یک بانک قبل از صدور خط اعتباری شخصی، فرد را از نظر اعتباری بررسی میکند

۴- یک کارگزار بورس از ابزارهای مالی مانند اختیار معامله و قراردادهای آتی استفاده میکند

۵- یک مدیر مالی از استراتژیهایی مانند متنوعسازی پرتفوی ، تخصیص دارایی و مدیریت سرمایه برای کاهش یا مدیریت موثر ریسک استفاده میکند

مدیریت ریسک مالی مناسب میتواند به کاهش احتمال زیان کمک کند، همچنین این اطمینان را حاصل میکند که اهداف مالی برآورده شده باشند. با این حال، مدیریت نامناسب ریسک میتواند عواقب شدیدی برای شرکتها، افراد و اقتصاد داشته باشد.

فروپاشی بازار وامهای مسکن کم اعتبار که منجر به بحران مالی سال ۲۰۰۷-۲۰۰۸ شد، ناشی از مدیریت نامناسب ریسک بود. وامدهندگان به افراد بد اعتبار وام مسکن میدادند و شرکتهای سرمایهگذاری این وامها را به عنوان اوراق بهادار ریسکی و باپشتوانه وام مسکن خریداری، تجدید ساختار و مجدداً به سرمایهگذاران میفروختند.

تکنیکهای مدیریت ریسک مالی

در زیر لیستی از رایجترین تکنیکهای مدیریت ریسک آورده شده است:

اجتناب

واضحترین راه برای مدیریت ریسک مالی، اجتناب کامل از آن است. برخی از سرمایهگذاران تصمیمات سرمایهگذاری خود را با ازبین بردن کامل نوسانات و ریسک میگیرند. این به معنای انتخاب ایمنترین داراییها با خطرات کم یا بدون خطر است.

تحمل ریسک

این استراتژی شامل پذیرش هرگونه ریسکی است که به آن برمیخوریم و اذعان میکند که در محدوده سرمایهگذاری با آنها مواجه خواهیم شد.

اشتراکگذاری

این تکنیک بین دو یا چند طرف ارائه میشود که هرکدام بخشی از خطر را بر عهده میگیرند. برای مثال، بیمهگران اتکایی ریسکهایی را پوشش میدهند که شرکتهای بیمه نمیتوانند به تنهایی از عهده آن برآیند.

انتقال

ریسکها میتوانند از یک طرف به طرف دیگر منتقل شوند. بهعنوان مثال، بیمه درمانی شامل انتقال ریسک پوشش هزینههای درمانی از جانب شما به بیمهگر است تا زمانی که به پرداخت حق بیمه خود ادامه دهید.

پیشگیری و کاهش ضرر

به جای از بین بردن احتمال ضرر، این استراتژی به این معنی است که راههایی را برای به حداقل رساندن ضررهای خود با جلوگیری از سرایت آنها به مناطق دیگر پیدا کنید. متنوعسازی ممکن است برای سرمایهگذاران راهی برای کاهش زیان خود باشد.

تصور غالب از کلمه ریسک منفی است. اما ریسک بخش پیوستهی دنیای سرمایهگذاری و جداییناپذیر عملکرد است.

مدیریت ریسک و نوسانات

ریسک سرمایهگذاری، انحراف از نتیجهی مورد انتظار است. این انحراف بهصورت مطلق یا نسبت به معیار دیگری مانند عملکرد بازار تعریف میشود. متخصصان سرمایهگذاری عموماً این ایده را میپذیرند که انحراف، مستلزم طیفی از نتایج مورد نظر، چه مثبت و چه منفی برای سرمایهگذاریها میباشد.

برای دستیابی به بازدهی بالاتر، انتظار میرود شخص ریسک بیشتری را بپذیرد. همچنین این یک ایده پذیرفته شده توسط عموم است که افزایش ریسک به معنای افزایش نوسان است. درحالیکه متخصصان سرمایهگذاری دائماً بهدنبال راههایی برای کاهش نوسانات هستند و گهگاه راههایی را پیدا میکنند، توافق روشنی در مورد نحوه انجام آن وجود ندارد.

میزان نوسانی که یک سرمایهگذار باید بپذیرد کاملاً به آستانه ریسک آنها بستگی دارد. برای متخصصان سرمایهگذاری، براساس میزان تحمل اهداف سرمایهگذاری آنها است. یکی از رایجترین معیارهای مطلق ریسک، انحراف معیار است که یک معیار آماری پراکندگی حول یک سنجه مرکزی است.

در ادامه نحوه عملکرد آن آمده است. میانگین بازدهی یک سرمایهگذاری را در نظر بگیرید و میانگین انحراف معیار آن را در همان دوره زمانی پیدا کنید. توزیعهای نرمال (منحنی زنگوله شکل آشنا) حکم میکند که بازدهی مورد انتظار سرمایهگذاری ممکن است یک انحراف معیار از میانگین ۶۷ درصد مواقع و دو انحراف معیار از میانگین انحراف در ۹۵ درصد مواقع باشد. این یک ارزیابی ریسک عددی را ارائه میدهد. اگر ریسک قابل پذیرش باشد (از لحاظ مالی و احساسی)، میتوانند سرمایهگذاری کنند.

مدیریت ریسک و روانشناسی

مالی رفتاری عدم تعادل بین دیدگاه افراد در مورد سود و زیان را برجسته میکند. در نظریه چشمانداز، حوزهای از امور مالی رفتاری که توسط آموس تورسکی و دانیل کانمن در سال ۱۹۷۹ معرفی شد، سرمایهگذاران اجتناب از ضرر را نمایش میدهند. آنها خاطرنشان کردند که سرمایهگذاران تقریباً دو برابر بیشتر از احساس خوب مرتبط با سود، به درد ناشی از زیان وزن میدهند.

سرمایهگذاران اغلب میخواهند زیانهای ناشی از سرمایهگذاری و همچنین میزان انحراف یک دارایی از نتیجه مورد انتظار خود را بدانند. ارزش در معرض خطر (VAR) تلاش میکند تا میزان زیان مرتبط با سرمایهگذاری را با سطح اطمینان معینی در یک دوره معین تعیین کند.

بهعنوان مثال، یک سرمایهگذار ممکن است با سرمایهگذاری ۱۰۰۰ دلاری با سطح اطمینان ۹۵ درصد در یک افق زمانی دو ساله، ۲۰۰ دلار از دست بدهد. به خاطر داشته باشید که معیاری مانند VAR تضمین نمیکند که ۵ درصد مواقع بسیار بدتر خواهد بود.

همچنین پیامدهای رخدادهای غیرمنتظره را که مانند سال ۱۹۹۸ به صندوق پوشش ریسک مدیریت سرمایه لانگ-ترم (LTCM) ضربه زد، در نظر نمیگیرد. نکول دولت روسیه در قبال تعهدات بدهی دولتی معوق خود، صندوق پوشش ریسک را که دارای موقعیتهای اهرمی بالا به مبلغ ۱ تریلیون دلار بود، تهدید به ورشکستگی کرد. سقوط آن میتوانست سیستم مالی جهانی را از بین ببرد. اما دولت ایالات متحده یک صندوق وام ۳.۶۵ میلیارد دلاری را برای پوشش زیان ایجاد کرد که LTCM را قادر ساخت تا از نوسانات جان سالم به در ببرد و در اوایل دهه اول ۲۰۰۰ منحل شود.

سطح اطمینان یک بیانیه احتمالاتی بر اساس ویژگیهای آماری سرمایهگذاری و شکل منحنی توزیع آن است.

انواع مدیریت ریسک مالی

بتا و مدیریت ریسک مالی منفعل

یکی از معیارهای اندازهگیری ریسک مرتبط با گرایشهای رفتاری، افت سرمایه است، که به هر دورهای اشاره دارد که طی آن بازدهی دارایی نسبت به یک موقعیت بالای قبلی منفی است. در اندازه گیری افت سرمایه، ما سعی میکنیم به سه مورد توجه کنیم:

۱- بزرگی هر دوره منفی (چقدر بد)

۲- مدت زمان هر کدام (چه مدت)

۳- فرکانس (هر چند وقت یکبار)

برای مثال، علاوه بر اینکه میخواهیم بدانیم آیا یک صندوق سرمایهگذاری مشترک میتواند از S&P 500 پیشی بگیرد، میخواهیم ریسک نسبی آن را نیز بدانیم. یکی از معیارهای این امر ضریب بتا است. که ریسک بازار هم نام دارد. بتا بر مبنای ویژگی آماری کوواریانس است. بتای بیشتر از ۱ نشاندهنده ریسک بیشتر از بازار است درحالیکه بتای کمتر از ۱ نشان دهنده نوسانات کمتر است.

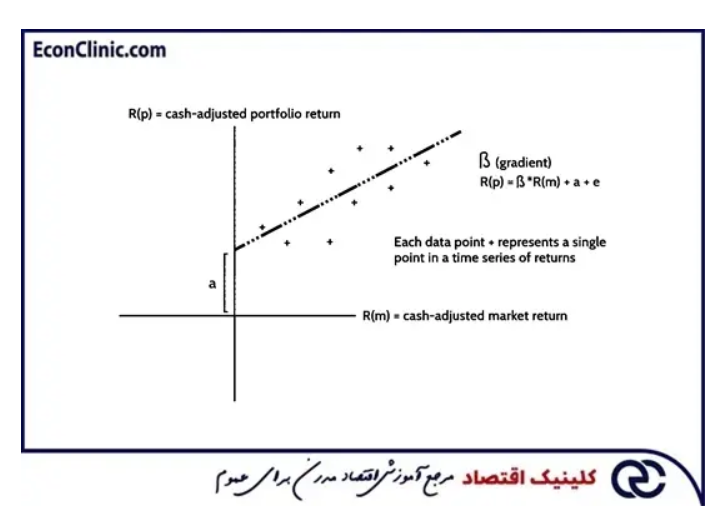

بتا به ما کمک میکند تا مفاهیم ریسک منفعل و فعال را درک کنیم. نمودار زیر یک سری زمانی از بازدهی (هر نقطه داده با برچسب “+”) برای یک پرتفوی خاص R(p) در مقابل بازده بازار R(m) را نشان میدهد. بازدهیها به صورت نقدی تعدیل میشوند، بنابراین نقطهای که در آن محور x و y تلاقی میکنند، بازده معادل نقدی است. رسم بهترین برازش از طریق نقاط داده به ما امکان میدهد ریسک منفعل (بتا) و ریسک فعال (آلفا) را کمی کنیم.

گرادیان خط، بتای آن است. بنابراین گرادیان ۱ نشان میدهد که به ازای هر واحد افزایش بازدهی بازار، بازدهی پرتفوی نیز یک واحد افزایش مییابد. مدیر سرمایهای که از یک استراتژی مدیریت منفعل استفاده میکند، میتواند با در معرض ریسک بازار قرار گرفتن بیشتر (یعنی بتای بیشتر از ۱) بازدهی پرتفوی را افزایش دهد یا با کاهش بتای سبد به زیر ۱، ریسک (و بازده) سبد را کاهش دهد.

آلفا و مدیریت ریسک مالی فعال

اگر ریسک بازار یا ریسک سیستماتیک تنها عامل اثرگذار باشد، بازدهی پرتفوی همیشه برابر با بازده بازار تعدیل شده با بتا خواهد بود. اما اینطور نیست. بازدهی به دلیل تعدادی از عوامل غیرمرتبط با ریسک بازار متفاوت است. مدیران سرمایهگذاری که از یک استراتژی فعال پیروی میکنند، ریسکهای دیگری را برای دستیابی به بازدهی بیشتر نسبت به عملکرد بازار متحمل میشوند که شامل موارد زیر است:

۱- تاکتیکهایی که سهم را اهرم میکند

۲- انتخاب بخش یا کشور

۳- تحلیل بنیادی

۴- مدیریت سرمایه

۵- تجزیهوتحلیل تکنیکال

مدیران با رویکرد سرمایهگذاری فعال به دنبال آلفا هستند، معیاری برای بازدهی مازاد. در مثال نمودار بالا، آلفا مقدار بازدهی پورتفوی است که با بتا توضیح داده نمیشود و بهعنوان فاصله بین تقاطع محورهای x و y و نقطه عبور منحنی از محور y نشان داده میشود. مقدار آلفا میتواند مثبت یا منفی باشد.

مدیران با رویکرد سرمایهگذاری فعال در تلاش خود برای بهدست آوردن بازدهی مازاد ، سرمایهگذاران را در معرض ریسک آلفا، ریسکی که نتیجه شرطبندیهای آن ثابت کند منفی است تا مثبت، قرار میدهند. بهعنوان مثال، یک مدیر صندوق ممکن است فکر کند که بخش انرژی از S&P 500 بهتر عمل میکند و وزن پرتفوی خود را در این بخش افزایش دهد. اگر تحولات اقتصادی غیرمنتظره باعث سقوط شدید سهام انرژی شود، مدیر احتمالاً عملکرد کمتری از معیار خواهد داشت.

هزینه ریسک

هرچه بیشتر، یک صندوق فعال و مدیران آن بتوانند آلفای بیشتری بهدست آورند، کارمزدهای بیشتری را اعمال میکنند. برای ابزارهای کاملاً منفعل مانند صندوقهای شاخصی یا صندوقهای قابل معامله (ETF) ، احتمالاً باید ۱ تا ۱۰ نقطه پایه (bps) در هزینههای مدیریت سالانه پرداخت کنید. سرمایهگذاران ممکن است ۲۰۰ bps کارمزد سالانه برای یک صندوق پوشش ریسک اکتان بالا (صندوقهایی که فرض میشود قدرت و سرعت زیادی برای رشد سریع داشته باشند) با استراتژیهای معاملاتی پیچیده، الزامات سرمایه بالا و هزینههای مبادله بپردازند. آنها همچنین ممکن است مجبور شوند ۲۰ درصد از سود را به مدیر پس دهند.

تفاوت قیمتگذاری بین استراتژیهای منفعل (ریسک بتا) و استراتژیهای فعال (ریسک آلفا) بسیاری از سرمایهگذاران را تشویق میکند تا این ریسکها را از هم جدا کنند، مانند پرداخت هزینههای کمتر برای ریسک بتای فرضشده و تمرکز بر مواجهههای پرهزینه برای فرصتهای آلفای تعریفشده خاص. این مورد به عنوان آلفای قابل حمل شناخته میشود، ایدهای که در آن جزء آلفای بازدهی کل را از جزء بتای آن جدا است.

بهعنوان مثال، یک مدیر صندوق ممکن است ادعا کند که یک استراتژی چرخش بین بخشی (فروش سهم در یک صنعت و خرید سهم در صنعتی دیگر) فعال برای پیشی گرفتن از S&P 500 با سابقه شاخص به میزان ۱.۵ درصد متوسط سالانه دارد. این بازده اضافی ارزش مدیر است (آلفا) و سرمایهگذار حاضر است برای بهدستآوردن آن هزینههای بیشتری بپردازد. بقیه بازدهی کل (آنچه S&P 500 خود کسب کرده است) مسلماً ربطی به توانایی منحصربهفرد مدیر ندارد.

استراتژیهای آلفای انتقالپذیر از مشتقات و ابزارهای دیگر استفاده میکنند تا نحوه دریافت و پرداخت مولفههای آلفا و بتا در زمان مواجهه با ریسک را اصلاح کنند.

مثال

در طی یک دوره ۱۵ ساله از ۱ آگوست ۱۹۹۲ تا ۳۱ ژوئیه ۲۰۰۷، میانگین بازدهی کل سالانه S&P 500 ۱۰.۷ درصد بود. این عدد نشان میدهد که در کل دوره چه اتفاقی افتاده است، اما نمیگوید در طول مسیر چه اتفاقی افتاده است.

میانگین انحراف معیار S&P 500 برای آن دوره ۱۳.۵ درصد بود. این تفاوت بین میانگین بازدهی و بازدهی واقعی در اکثر نقاط معین در طول دوره ۱۵ ساله است.

هنگام استفاده از مدل منحنی زنگولهای، هر نتیجه داده شده باید در حدود ۶۷ درصد مواقع در یک انحراف معیار از میانگین و در حدود ۹۵ درصد مواقع در فاصله دو انحراف معیار قرار گیرد. بنابراین، یک سرمایهگذار S&P 500 میتواند انتظار داشته باشد که بازدهی در هر نقطهای از این دوره، ۱۰.۷ درصد بعلاوه یا منهای انحراف معیار ۱۳.۵ درصد در حدود ۶۷ درصد مواقع باشد. آنها همچنین ممکن است ۲۷ درصد (دو انحراف معیار) افزایش یا کاهش را در ۹۵ درصد مواقع فرض کنند. اگر از عهده ضرر برایند، سرمایهگذاری میکنند.

سوالات متداول

چرا مدیریت ریسک مالی مهم است؟

مدیریت ریسک بخش کلیدی سرمایهگذاری و دنیای مالی است. این امر مستلزم آن است که سرمایهگذاران و مدیران صندوق شناسایی، تجزیهوتحلیل و تصمیمات مهمی در مورد نااطمینانیهای حاصل از دستیابی به اهداف خود بگیرند. مدیریت ریسک به افراد این امکان را میدهد که به اهداف خود برسند، همچنین هر یک از زیانهای مرتبط را کاهش دهند یا با آن تعامل کنند.

چگونه میتوانم مدیریت ریسک مالی را در امور مالی شخصی بهکار گیرم؟

مراحل مختلف اندکی وجود دارد که افراد برای بهکارگیری مدیریت ریسک مالی در امور مالی شخصی زندگی خود میتوانند انجام دهند. با شناسایی اهداف خود شروع کنید، سپس ریسکهای مرتبط با اهداف خود را مشخص کنید. هنگامیکه ریسکها را شناختید، آنها را ارزیابی کنید و درباره بهترین راههای مدیریت آنها تحقیق کنید. احتمالاً باید نظارت داشته باشید و اصلاحاتی را انجام دهید تا اطمینان حاصل کنید که فراتر از اهداف خود باقی خواهید ماند.

شرکتها چگونه ریسک عملیاتی خود را مدیریت می کنند؟

ریسک عملیاتی هر ریسکی است که با عملیات روزانه یک کسبوکار مرتبط است. شرکتها میتوانند با شناسایی و ارزیابی ریسکهای بالقوه، اندازهگیری آنها و اعمال کنترلهایی برای کاهش یا حذف کامل آنها، ریسک عملیاتی را مدیریت کنند. همچنین مهم است که شرکتها بر عملیات و تکنیکهای مدیریت ریسک نظارت داشته باشند تا ببینند آیا بهدرستی کار میکنند یا خیر و در صورت لزوم تغییراتی را اعمال کنند.

جمعبندی

ریسک بخش مهمی از دنیای مالی است. از آنجاییکه احتمال از دست دادن سرمایه و سرمایهگذاری وجود دارد این کلمه اغلب حس منفی ایجاد می کند. اما ریسک همیشه بد نیست زیرا سرمایهگذاریهایی که ریسک بیشتری دارند، اغلب بیشترین پاداش را به همراه دارند. دانستن ریسکها، نحوه شناسایی آنها و بهکارگیری تکنیکهای مناسب مدیریت ریسک میتواند به کاهش زیان همراه با بهرهمند شدن از مزایای آن کمک کند.

منبع: کلینیک اقتصاد

پایان/

نظر شما