در دنیای پویای کسبوکار، مدیریت موثر منابع مالی و درک معیارهای مالی، برای تصمیمگیری آگاهانه و رشد هر سازمانی حیاتی است. یکی از این معیارهای کلیدی مدیریت مالی که نقش حیاتی در ارزیابی سلامت مالی یک شرکت دارد، جریان نقد عملیاتی (OCF) و بهینهسازی آن است.

در این مقاله جامع، پیچیدگیهای مفهوم جریان نقد عملیاتی که نشاندهنده وجه نقد تولید یا مصرفشده توسط عملیات روزانه یک شرکت است را همراه با استراتژیهایی برای حداکثر کردن کارایی مالی شرکت بررسی میکنیم.

در ادامه تعریف، اهمیت و روشهای محاسبه جریان نقدی عملیاتی را بررسی میکنیم. در پایان این مقاله، درک کاملی از اصول اولیه تا اجرای تکنیکهای مدیریت جریان نقدی خواهید داشت که اهمیت این معیار را در تصمیمگیری مالی و ارزشسنجی برای شما برجسته کرده و بینش ارزشمندی در اختیار شما قرار خواهد داد.

جریان نقد عملیاتی چیست؟

جریان نقد عملیاتی همچنین به عنوان جریان نقدی حاصل از عملیات یک معیار مالی است؛ که میزان وجه نقد تولید شده و یا به عبارتی انتقال پول به داخل یا مصرفشده یا خارجشده از کسبوکار توسط عملیات اصلی یک شرکت را در یک دوره خاص نشان داده و جریان نقدی حاصل از فعالیتهای درآمدزا را اندازهگیری میکند.

جریان نقدی عملیاتی همچنین قابلیتهای تولید وجه نقد فعالیتهای اولیه یک کسبوکار، بدون احتساب جریان نقدی ناشی از فعالیتهای سرمایهگذاری یا تامین مالی را نشان میدهد.

جریان نقدی مثبت نشان میدهد که شرکت بیشتر از هزینههای خود وجه نقد تولید میکند، در حالی که جریان نقدی منفی برعکس آن را نشان میدهد.

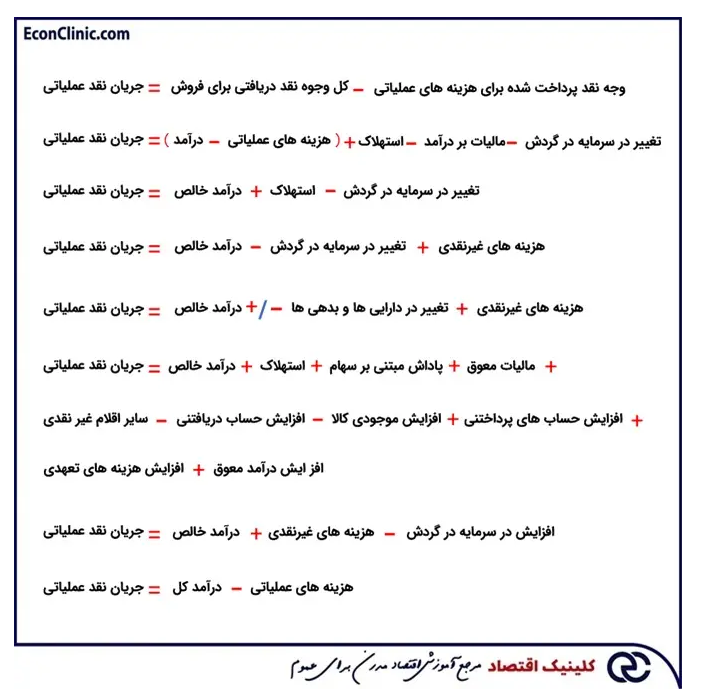

فرمولهای جریان نقد عملیاتی

در مدیریت مالی، فرمول OCF یک ابزار مناسب برای اندازهگیری میزان وجه نقدی است که یک شرکت از فعالیتهای عملیاتی خود در یک دوره تولید یا مصرف کرده است. این فرمول به شرکتها کمک میکند تا درک بهتری از جریان نقدی خود داشته باشند و نقاط قوت و ضعف مالی خود را شناسایی کنند.

با استفاده از این فرمول، میتوان به طور دقیقتری مشخص کرد که آیا یک شرکت جریان نقدی مثبت یا منفی دارد.

اجزاء فرمول جریان نقد عملیاتی

فرمول محاسبه برای هر شرکت متفاوت است، اما ساختار اصلی همیشه شامل سه جزء است که هر یک نقش مهمی در تحلیل جریان نقدی شرکت دارند. این سه جزء به شرح زیر هستند:

درآمد خالص

درآمد خالص یکی از اجزاء اصلی فرمول OCF است. این عبارت به میزان درآمد نهایی شرکت اشاره دارد که از فروش محصولات یا ارائه خدمات حاصل میشود. برای محاسبه درآمد خالص، هزینههای مستقیم فروش، خدمات، مالیات و بیمه از درآمد کل کسر میشود. افزایش درآمد خالص میتواند نشاندهنده رشد و پیشرفت شرکت باشد.

هزینههای غیرنقدی

هزینههای غیرنقدی، همه هزینههای تعهدی هستند که در یک دوره معین به صورت نقدی یا اعتباری پرداخت نمیشوند. رایجترین نمونههای هزینههای غیرنقدی شامل استهلاک، پاداش مبتنی بر سهام، هزینههای کاهش ارزش و سود یا زیان محققنشده است. کاهش هزینههای غیر نقدی میتواند بهبود قابلتوجهی در جریان نقدی عملیاتی شرکت به همراه داشته باشد.

سرمایه در گردش غیرنقدی

سرمایه در گردش غیرنقدی کلیه داراییهای جاری (به جز وجه نقد) منهای کلیه بدهیهای جاری است. افزایش داراییهای جاری باعث کاهش وجه نقد و افزایش بدهیهای جاری باعث افزایش وجه نقد میشود.

رایجترین اقلام سرمایه در گردش غیر نقدی شامل حسابهای دریافتنی، هزینههای پیش پرداخت، موجودی اموال، حسابهای پرداختنی، بدهیهای بلندمدت و درآمد معوق است.

روشهای محاسبه OCF

دو روش محاسبه جریان نقدی عملیات شامل روش مستقیم و روش غیر مستقیم است.

روش مستقیم

در روش مستقیم OCF با در نظر گرفتن جریانهای نقدی ورودی و خروجی از فعالیتهای عملیاتی محاسبه میشود که شامل در نظر گرفتن جریانهای نقدی خاص مربوط به فعالیتهای عملیاتی مختلف است. ولی معمولا اطلاعات زیادی به سرمایهگذاران درباره شرکت، عملیات و منبع جریان نقدی در اختیار نمیگذارد.

روش غیرمستقیم

فرمولهای روش غیرمستقیم OCF را با استفاده از درآمد خالص و اصلاح آن برای بازتاب جریانهای نقدی حاصل از فعالیتهای عملیاتی محاسبه میکند. این شامل تعدیل درآمد خالص برای حسابداری هزینههای غیرنقدی، تغییرات سرمایه در گردش و سایر موارد مرتبط است.

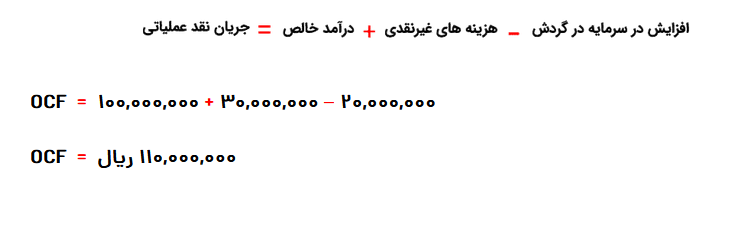

برای درک بهتر در مثال زیر OCF را محاسبه خواهیم کرد:

دادههای زیر از صورتهای مالی شرکت XYZ موجود است. بر اساس دادههای موجود جریان نقدی عملیاتی این شرکت را محاسبه کنید.

درآمد خالص = ۱۰۰ میلیون ریال

استهلاک مشهود = ۳۰ میلیون ریال

افزایش در سرمایه گردش = ۲۰ میلیون ریال

اهمیت جریان نقدی عملیاتی و تجزیه و تحلیل OCF

جریان نقد عملیاتی نقش مهمی در ارزیابی سلامت مالی و کارایی عملیاتی و یک شرکت دارد. بینش کلیدی از جریان نقدی عملیاتی به سرمایهگذاران، تحلیلگران و سهامداران کمک میکند تا پایداری یک کسبوکار و توانایی آن در تولید جریان نقدی کافی (پول نقد) از عملیات اصلی خود به استثنای هرگونه فعالیت مالی خارجی یا سرمایهگذاری را ارزیابی کنند.

با نگاه عمیق بر OCF، ذینفعان و بخصوص تامینکنندگان و سرمایهگذاران میتوانند توانایی شرکت در پوشش هزینههای روزانه عملیاتی، طرحهای رشد سرمایه جهت سرمایهگذاری، پرداخت سود سهام و انجام تعهدات مالی را درک کنند.

نکات کلیدی جریان نقد عملیاتی

تجزیهوتحلیل OCF میتواند نکات ارزشمندی را درباره عملکرد مالی و کارایی عملیاتی یک شرکت نشان دهد. در اینجا به چند نکته کلیدی میپردازیم:

تولید جریان نقدی

OCF توانایی یک شرکت برای تولید وجه نقد از عملیات روزانه خود را ارائه میدهد. OCF مثبت نشان میدهد که فعالیتهای اصلی یک شرکت، پول نقد کافی برای پوشش هزینههای عملیاتی مانند پرداخت به تامینکنندگان، حقوق و دستمزد، قبوض آب و برق را دارد. بالعکس، OCF منفی ممکن است نشاندهنده مسائل مربوط به جریان نقدی باشد که نیاز به بررسی دقیقتر کارایی عملیاتی و سودآوری شرکت دارد.

ثبات مالی

OCF سالم نشان دهنده ثبات مالی و توانایی انجام سریع تعهدات کوتاهمدت است. OCF مثبت به شرکتها اجازه میدهد تا هزینهها، بازپرداخت بدهیها و سرمایهگذاری در طرحهای رشد را بدون اتکا به تامین مالی خارجی انجام دهند.

این ثبات و انعطافپذیری، اعتماد سرمایهگذار را افزایش میدهد و ممکن است اعتبار شرکت را بهبود بخشد.

بهرهوری عملیاتی

با تمرکز بر جریان نقدی حاصل از عملیات، OCF به ارزیابی کارایی عملیاتی شرکت کمک میکند. OCF مثبت نشان میدهد که حاصل فعالیتهای اصلی یک شرکت درآمد کافی و مدیریت موثر هزینهها است. افزایش مداوم OCF در طول زمان نشاندهنده بهبود کارایی عملیاتی و یک مدل تجاری پایدار و مدیریت جریان نقدی موثر است که برای سودآوری و حداکثر کردن ارزش سهام حیاتی است.

پتانسیل رشد

OCF نقش حیاتی در ارزیابی پتانسیل رشد یک شرکت دارد. OCF مثبت به شرکتها، منابع مالی برای سرمایهگذاری در تحقیق و توسعه، گسترش عملیات، کسب داراییهای جدید یا دنبال کردن فرصتهای استراتژیک را ارائه میدهد.

تفاوت جریان نقد عملیاتی با درآمد خالص

در حالی که درآمد خالص نشاندهنده سودآوری یک شرکت است، جریان نقدی عملیاتی نشاندهنده قابلیت تولید وجه نقد آن شرکت است. درآمد خالص هزینههای غیرنقدی (مانند استهلاک) و اصول شناسایی درآمد را در نظر میگیرد، در حالی که جریان نقدی عملیاتی بر جریانهای نقدی واقعی ورودی و خروجی از عملیات متمرکز است. تجزیهوتحلیل هر دو معیار برای به دست آوردن درک جامعی از عملکرد مالی یک شرکت ضروری است.

جریان نقد عملیاتی باید از درآمد خالص متمایز شود که نشاندهنده تفاوت بین درآمد فروش و هزینههای کالا، هزینههای عملیاتی، مالیات و سایر هزینهها است. هنگام استفاده از روش غیر مستقیم برای محاسبه جریان نقدی عملیات، سود خالص یکی از متغیرهای اولیه است.

در حالی که هر دو معیار را میتوان برای اندازهگیری سلامت مالی یک شرکت استفاده کرد، تفاوت اصلی بین OCF و درآمد خالص، فاصله زمانی بین فروش و پرداختهای واقعی است. اگر پرداختها به تأخیر بیفتد، ممکن است تفاوت زیادی بین درآمد خالص و جریان نقدی عملیاتی وجود داشته باشد.

تفاوت جریان نقد عملیاتی با جریان نقدی آزاد

جریان نقد عملیاتی با جریان نقد آزاد (FCF) در وجه نقدی که یک شرکت پس از حسابداری عملیات و سایر جریانهای نقدی خروجی تولید میکند، متفاوت است. هر دو معیار معمولاً برای ارزیابی سلامت مالی یک شرکت استفاده میشوند.

تفاوت اصلی این است که FCF مخارج سرمایهای را نیز در نظر میگیرد، جریان نقد آزاد به صورت زیر محاسبه میشود:

FCF = مخارج سرمایه – وجه نقد حاصل از عملیات

معمولا هدفگذاری OCF بالاتر به معنی افزایش سرمایه بدون نیاز به سرمایهگذاری یا تامین مالی است.

محدودیتهای OCF

زمانبندی جریانهای نقدی

OCF بر جریانهای نقدی در یک دوره خاص تمرکز میکند و ممکن است روندها یا بینظمیهای بلندمدت را ثبت نکند.

تغییرات صنعت

صنایع مختلف دارای الگوهای جریان نقدی عملیاتی متمایز هستند که در نظر گرفتن معیارهای خاص صنعت برای تجزیهوتحلیل ضروری است.

جریان نقد عملیاتی و تصمیمگیری مالی

برخی از موضوعاتی که OCF بر آنها تأثیر میگذارد عبارتند از:

هزینههای سرمایهای

OCF تصمیمات مربوط به سرمایهگذاری در داراییهای جدید، توسعه کسبوکار یا ارتقاء زیرساختهای موجود را هدایت میکند.

پرداخت سود سهام

شرکتهایی با OCF مناسب میتوانند سود سهام را به عنوان پاداشی برای سرمایهگذاران خود تقسیم کنند.

بازپرداخت بدهی

OCF توانایی یک شرکت در بازپرداخت بدهیها را مشخص میکند.

با در نظر گرفتن OCF در فرآیندهای تصمیمگیری مالی، شرکتها میتوانند انتخابهای آگاهانه داشته باشند و ثبات مالی را حفظ کنند.

نقش OCF در ارزشسنجی

جریان نقد عملیاتی نقش مهمی در روشهای ارزشسنجی، مانند تجزیهوتحلیل جریان نقد تنزیلشده (DCF) دارد. DCF جریانهای نقد مورد انتظار آتی، از جمله OCF را برای سنجش ارزش ذاتی یک شرکت در نظر میگیرد. با تخمین دقیق OCF، تحلیلگران میتوانند به ارزشسنجی دقیقتری برسند.

جریان نقد عملیاتی در صنایع مختلف

جریان نقدی عملیاتی در صنایع مختلف به دلیل تفاوت در مدلهای تجاری، سرمایه مورد نیاز و الگوهای جریان نقدی متفاوت است. بهعنوان مثال:

صنایع تولیدی

شرکتهای فعال در بخش تولید اغلب دارای مخارج سرمایه و چالشهای مدیریت موجودی هستند که بر OCF آنها تأثیر میگذارد.

صنایع خدماتی

کسبوکارهای خدماتمحور عموماً به دلیل نیاز به سرمایه کمتر و چرخههای تبدیل نقدی کوتاهتر، به نسبت سایر صنایع جریان نقد عملیاتی بیشتری دارند.

نحوه بهبود OCF

شرکتها میتوانند اقدامات متعددی را برای بهبود جریان نقد عملیاتی خود انجام دهند. برخی از استراتژیهای موثر عبارتند از:

سادهسازی عملیات

مناطقی را که در آن ناکارآمدیهای عملیاتی وجود دارد شناسایی کنید و برای سادهسازی فرایندها گام بردارید. این ممکن است شامل بهینهسازی زنجیره تامین، کاهش ضایعات، بهبود مدیریت موجودی و افزایش بهرهوری باشد. سادهسازی عملیات میتواند منجر به صرفهجویی در هزینه، بهبود جریان نقدی و افزایش سودآوری شود.

تسریع جریانهای نقدی

استراتژیهایی برای تسریع جریان نقد ورودی از مشتریان (حسابهای دریافتنی) با ارائه مشوقهایی برای پرداختهای اولیه و پیگیری مستمر مطالبات وصولنشده را پیادهسازی کنید. شرایط و ضوابط اعطای اعتبار را ارزیابی کنید، و فرایندهای وصول موثر ایجاد کنید.

با کاهش متوسط دوره جمعآوری، شرکتها میتوانند جریان نقدی را بهبود دهند و وضعیت سرمایه در گردش خود را ارتقا دهند.

مدیریت موثر موجودی

برای بهینهسازی سطح موجودی، تکنیکهای مدیریت موجودیها مانند سیستمهای موجودی بهموقع (JIT)، پیشبینی تقاضا و روابط کارآمد با تامینکنندگان را پیادهسازی کنید. با به حداقل رساندن هزینههای نگهداری موجودی، شرکتها میتوانند جریان نقدی خود را بهبود دهند، ریسک انقضا یا کاهش کیفیت را کاهش داده و جریان ثابت وجه نقد را تضمین کنند.

کنترل هزینههای عملیاتی

به طور منظم هزینههای عملیاتی را تجزیهوتحلیل کنید تا مناطقی را که هزینهها را میتوان بدون ریسک کاهش کیفیت یا کارایی عملیاتی کاهش داد شناسایی کنید. در مورد شرایط مطلوب با تامینکنندگان مذاکره کنید. کنترل هزینههای عملیاتی میتواند سودآوری را افزایش داده و بر OCF تأثیر مثبت بگذارد.

پایش و بهبود استراتژیهای قیمتگذاری

استراتژیهای قیمتگذاری را ارزیابی کنید تا مطمئن شوید که با شرایط بازار مطابقت دارند و هزینهها را به شکل مناسب پوشش میدهند. تحقیقات بازار انجام دهید، قیمتگذاری رقبا را ارزیابی کنید و استراتژیهای قیمتگذاری را بر اساس آن تنظیم کنید. بهینهسازی قیمتگذاری میتواند به افزایش درآمد، بهبود سودآوری و تأثیر مثبت بر OCF کمک کند.

مذاکره در مورد شرایط پرداخت مطلوب

مذاکره در مورد شرایط پرداخت طولانیتر با تامینکنندگان میتواند زمان بیشتری را برای تبدیل موجودی به فروش قبل از پرداخت فراهم کند.

اجرای این استراتژیها نیازمند تجزیه و تحلیل دقیق و مدیریت فعال برای افزایش موثر جریان نقدی عملیاتی است.

تحلیل جریان نقد عملیاتی

بسیاری از سرمایهگذاران ترجیح میدهند جریان نقدی را در مقایسه با سایر نسبتها تجزیهوتحلیل کنند، زیرا تا حد زیادی از دستکاری آن توسط مدیریت مصون است. برای مثال، بسیاری از نسبتهای عملکرد را میتوان به راحتی با انتخاب اصول یا عملکرد حسابداری توسط مدیریت دستکاری کرد. جریانهای نقدی به این راحتی قابل دستکاری نیستند. شرکت پول نقد به دست میآورد و پول نقد خرج میکند.

بهعنوان مثال، یک شرکت ممکن است درآمد خالص بالایی داشته باشد، اما OCF پایینی داشته باشد، به این دلیل که برای وصول مطالبات از مشتریان مشکل دارند. برعکس، یک شرکت ممکن است سود خالص پایین و جریان نقدی بالایی از عملیات داشته باشد به این دلیل که شرکت درآمدهای زیادی ایجاد میکند اما با استهلاک سریع در صورت سود و زیان آنها را کاهش میدهد.

سوالات متداول جریان نقد عملیاتی

جریان نقد عملیاتی چه تفاوتی با جریان نقد آزاد دارد؟

جریان نقدی عملیاتی بر وجه نقد تولیدشده از عملیات اصلی تمرکز دارد، در حالی که جریان نقد آزاد وجه نقد تولید شده پس از کسر مخارج سرمایه را در نظر میگیرد.

آیا جریان نقد عملیاتی منفی نگرانکننده است؟

OCF منفی میتواند یک پرچم قرمز باشد، که نشان میدهد عملیات یک شرکت پول نقد کافی برای ادامه فعالیتهای آن تولید نمیکند.

فاصله زمانی مناسب برای تحلیل جریان نقد عملیاتی چیست؟

برای ردیابی عملکرد مالی یک شرکت، توصیه میشود که OCF را به طور منظم تجزیهوتحلیل کنید، مثلاً به صورت فصلی یا سالانه.

آیا معیارهای خاص صنعت برای جریان نقدی عملیاتی وجود دارد؟

بله، صنایع مختلف معیارهای متفاوتی برای جریان نقد عملیاتی دارند. برای تجزیهوتحلیل معنادار، ضروری است که OCF یک شرکت را با رقبای خود در صنعت مقایسه کنید.

جریان نقدی عملیاتی چگونه بر اعتبار شرکت تأثیر میگذارد؟

جریان نقد عملیاتی بر اعتبار شرکت تأثیر میگذارد زیرا توانایی تولید وجه نقد برای بازپرداخت بدهی را نشان میدهد و میتواند بر ریسک اعتباری شرکت اثرگذار باشد.

آیا جریان نقد عملیاتی با جریان نقد ناشی از فعالیتهای عملیاتی در صورت جریان نقدی یکسان است؟

بله، جریان نقدی عملیاتی اغلب مترادف با جریان نقدی ناشی از فعالیتهای عملیاتی است، همانطور که در صورت جریانهای نقدی گزارش شده است.

آیا میتوان جریان نقد عملیاتی را دستکاری کرد؟

OCF را میتوان تا حدی از طریق شیوههای حسابداری دستکاری کرد. برای شناسایی هرگونه دستکاری احتمالی، تجزیهوتحلیل صورتهای مالی یک شرکت بسیار مهم است.

جمعبندی

جریان نقد عملیاتی (OCF) یک معیار مالی مهم است که عملکرد مالی را ارزیابی میکند. OCF با تمرکز بر جریان نقد تولید شده توسط فعالیتهای روزانه، به ارزیابی کارایی عملیاتی و پایداری مالی شرکت کمک میکند.

مدیران کسبوکار با اجرای استراتژیهایی برای بهبود OCF و درک کامل از معیارهای مالی دیگر، همراه با عواملی مانند پویایی بازار، شناخت ترجیحات مشتری، نوآوری و استراتژیهای بازاریابی موثر و ترکیب آنها با تجزیهوتحلیل بازار و برنامهریزی استراتژیک رشد و پیشی گرفتن از رقبا در چشمانداز رقابتی صنعت خود را رقم میزنند.

منبع: کلینیک اقتصاد

پایان/

نظر شما