به گزارش تحریریه، ارتقا نظام مالیاتی از ویژگیهای بارز لایحه برنامه هفتم است که به مجلس تقدیم شده است. فصل چهارم این لایحه در خصوص اصلاح نظام مالیاتی شامل 2 ماده، 9 بند و یک تبصره است.

نگاه ویژه و مؤثر به افزایش درآمدهای مالیاتی، قاعده گذاری برای ساماندهی معافیت های مالیاتهای مستقیم و تکلیف به ارائه لایحه مالیات بر مجموع درآمد به عنوان پایه جدید در این لایحه به چشم میخورد.

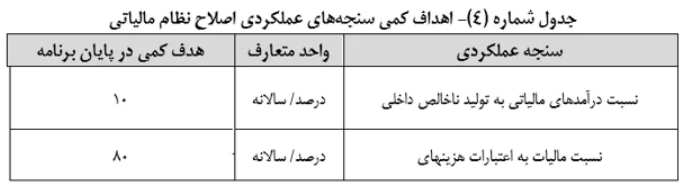

از ویژگیهای لایحه برنامه هفتم این است که در ابتدای هر فصل جدولی از اهداف کمی موضوع آن فصل درج شده است که در حوزه مالیاتی جدول زیر در ماده 26 درج شده است.

بر این اساس هدف کمی برای نسبت درآمدهای مالیاتی به تولید ناخالص داخلی در پایان برنامه 10 درصد و نسبت مالیات به اعتبارات هزینه ای در پایان برنامه 80 درصد پیشبینی شده است.

همچنین ماده ۲۷ بهمنظور افزایش سهم مالیات در بودجه عمومی کشور، اقداماتی را الزامی کرده است.

بر این اساس در راستای ساماندهی معافیتهای مالیاتی، وضع هرگونه تخفیف، ترجیح، بخشودگی، کاهش نرخ، معافیت و شمولیت نرخ صفر و اعطای اعتبار مالیاتی جدید در سالهای برنامه ممنوع شده است.

همچنین پیش بینی شده است که میزان درآمد مالیاتی ازدسترفته دولت از محل مجموع معافیت، نرخ صفر، اعتبار، کاهش نرخهای مالیاتی و بخشودگیهای مالیاتی در خصوص مالیات بر درآمد هر شخص حقیقی نمیتواند بیشتر از 5 میلیارد ریال (500 میلیون تومان) در سال باشد.

*کاهش سالانه یک درصدی نرخ مالیات بر درآمد اشخاص حقوقی

بر اساس پیش بینی لایحه برنامه هفتم توسعه، از ابتدای اولین دوره مالیاتی، موضوع ماده یک قانون مالیات بر ارزش افزوده (مصوب ۱۴۰۰)، در سال دوم، نرخ موضوع ماده 7 قانون مذکور، به عنوان مالیات سهم دولت هر سال یک واحد درصد تا سقف برنامه 13 درصد اضافه میشود و همزمان با افزایش نرخ مالیات بر ارزش افزوده، هر سال یک واحد درصد نرخ مالیات بر درآمد اشخاص حقوقی کاهش مییابد.

*الزام دولت به تقدیم لایحه مالیات بر مجموع درآمد خانوار

همچنین دولت موظف میشود 6 ماه پس از ابلاغ برنامه، لایحه مالیات بر مجموع درآمد خانوار را به مجلس شورای اسلامی تقدیم کند.

وزارت امور اقتصادی و دارایی نیز موظف شده است بهمنظور شفافیت حمایتهای مالیاتی، بهصورت سالانه فهرست تمام تخفیفات، اعتبار مالیاتی، نرخ صفر، معافیت یا بخشودگی و ترجیحات مالیاتی و گمرکی را تهیه و میزان درآمد از دسترفته دولت ناشی از موارد مذکور و استنادات قانونی مربوطه را به تفکیک محاسبه کند. سازمان امور مالیاتی نیز موظف به انتشار آن در قالب پیوست بودجه سنواتی است.

علاوه بر این، وزارت اقتصاد مکلف است با همکاری سازمان امور مالیاتی، ظرف مدت 6 ماه پس از ابلاغ برنامه، لوایح قانونی موردنیاز برای کاهش تخفیفات، اعتبار مالیاتی، نرخ صفر، معافیت یا بخشودگی و ترجیحات مالیاتی و گمرکی را به نحوی انجام دهد که ارزش واقعی مربوط به مجموع موارد مذکور، سالانه 10 درصد کاهش یابد و در پایان برنامه، 50 درصد نسبت به سال اول برنامه کاهش یافته باشد.

در همین حال بانک مرکزی، تمام بانکها، مؤسسات اعتباری، صندوقهای قرضالحسنه، شهرداریها، پلیس راهور فراجا، سازمان ثبت اسناد و املاک کشور مکلف هستند اطلاعات مورد درخواست سازمان امور مالیاتی کشور را به صورت برخط در اختیار این سازمان قرار دهند. مراجع مزبور در صورت تخلف از این حکم علاوه بر مسئولیت تضامنی با مؤدی در پرداخت مالیات، مشمول محرومیت ماده (۲۰۲) قانون مالیاتهای مستقیم خواهند بود.

*امتیاز ویژه برنامه هفتم برای استانهایی درآمد مالیاتی بیشتر وصول کنند

در لایحه برنامه هفتم تاکید شده که در خصوص استانهایی که میزان درآمد مالیاتی سالانه آنها نسبت به سال قبل بیش از 50 درصد رشد داشته باشد، 10 درصد از مالیاتهای وصولی مازاد بر رشد 50 درصد، در اختیار همان استانها قرار میگیرد.

همچنین پیش بینی شده که معافیت بند (ب) ماده 159 قانون برنامه پنجم توسعه صرفاً برای فعالیتهای تولیدی و معدنی واحدهای تولیدی و معدنی که پروانه بهرهبرداری یا قرارداد استخراج آنها طی دوره اجرای قانون مذکور صادر شده باشد، جاری است.

پایان/

نظر شما