به گزارش تحریریه، بانک های ایرانی(اگر چنین چیزی وجود داشته باشد) از دادن وام های خرد به افراد فراری هستند و ترجیح می دهند تا وام های کلان را به افرادی محدود پرداخت کنند. اما بانک های متعارف در کشورهای صنعتی بر پرداخت وام های خرد متمرکز بوده و از وام های کلان دوری می گزینند، که ریسک سوخت شدن آن با توجه به رقابتی بودن فضای کسب و کار زیاد است.

در این منظومه سیاستگذارانه، بانک های غربی که به تولید وام نمی دهند اشتباه می کنند و کشورهای صنعتی فاقد بخش صنعتی پویا هستند زیرا بانک های آنها به تولید بی توجه بوده و از پرداخت وام به عنوان سرمایه در گردش به واحدهای تولیدی طفره می روند. ظاهرا سیاستگذاران ایرانی به دستاوردهایی در حوزه بانکداری نائل شده اند که بانک های معتبر دنیا از آنها بی خبر هستند.

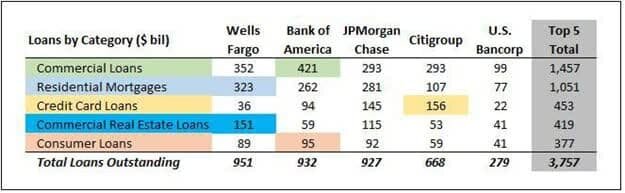

بررسی دسته بندی وام ها در بانک های ولز فارگو(WELLS FARGO & CO.)، بانک آمریکا(Bank of America)، جی پی مورگان(JPMorgan Chase & Co)، سیتی گروپ(Citigroup) و یو اس بنکورپ(U.S. Bancorp) نشان می دهد که این بانک های بزرگ امریکایی بر پرداخت وام های خرد متمرکز شده اند، زیرا ریسک وام ها بهتر قابل مدیریت شدن است و افراد خرد می توانند این وام ها را بازپرداخت کنند و فدرال رزرو ریسک وام ها را نمی خرد.

وام های تجاری (commercial loan)

وام تجاری یک ابزار مالی است که صاحبان مشاغل می توانند برای رفع نیازهای سرمایه ای کوتاه مدت خود از آن استفاده کنند. مبلغ مصوب می تواند برای افزایش سرمایه در گردش، خرید ماشین آلات جدید، ساخت زیرساخت های جدید، تامین هزینه های عملیاتی و سایر مخارج استفاده شود.

در این بخش، طبق جدول زیر، 5 بانک بزرگ آمریکایی تقریبا 38 درصد از منابع خود را زیر سرفصل وام های تجاری (commercial loan) وام داده اند. درحالیکه در ذهن سیاستگذاران ایرانی این است؛ حتی اگر در عمل نخواهند آنرا انجام دهند؛ که باید همه وام ها را به سمت این سرفصل ها با اسم رمز "وام به تولید" هدایت کرد.

وام مسکن جهت سکونت (residential mortgage)

این نوع اعتبار که به آن «وام رهنی مسکونی» نیز گفته می شود به معنای هر وامی است که عمدتاً برای استفاده شخصی، خانوادگی یا خانگی است که در این حالت در قبال سند امانت داده شده که به عنوان تضمین توافق ارائه می دهد. mortgage توافقی بین وام گیرنده و وام دهنده است که به وام دهنده این حق داده می شود که در صورت عدم بازپرداخت پولی که به وام گیرنده قرض داده شده به اضافه بهره آن، ملک در تصرف و مالکیت وام دهنده قرار می گیرد. وام های رهنی برای خرید خانه یا قرض گرفتن پول به اندازه ارزش خانه استفاده می شود.

سهم وام مسکن جهت سکونت (residential mortgage) در سبد وام های 5 بانک بزرگ آمریکایی تقریبا 28 درصد است.

وام کارت اعتباری(Credit Card Loans)

وام های کارت اعتباری وام های از پیش تایید شده هستند که براساس استفاده، بازپرداخت و سابقه کارت اعتباری به فرد دارنده کارت تعلق می گیرد. از آنجایی که وام بر روی کارت اعتباری بدون هیچ گونه سند یا وثیقه ای از قبل تایید و تمدید می شود، یک بانک معمولا به سابقه اعتباری و سابقه بازپرداخت فرد توجه می کند.

سهم وام کارت اعتباری(Credit Card Loans) از سبد وام های 5 بانک بزرگ آمریکایی حدود 12 درصد است.

وام املاک تجاری (Commercial Real Estate Loan)

وام املاک تجاری، وام مسکنی است که برخلاف ملک مسکونی، با وثیقه ملک تجاری تضمین می شود. املاک تجاری (CRE) به هرگونه املاک و مستغلات درآمدزا اطلاق می شود که برای اهداف تجاری همچون دفاتر، خرده فروشی، مغازه، هتل ها و آپارتمان ها و ... استفاده می شود. این وام به صورت عمده از سوی سرمایه گذاران همچون شرکت ها یا سازمان ها که به صورت عمده فعالیت تجاری انجام می دهند، دریافت می شود.

سهم وام وام املاک تجاری (Commercial Real Estate Loan) از سبد وام های 5 بانک بزرگ امریکایی حدود 11 درصد است.

وام مصرفی (consumer loan)

وام مصرفی وامی است که برای تامین مالی انواع خاصی از مخارج به مصرف کنندگان داده می شود. به عبارت دیگر، وام مصرفی هر نوع وامی است که توسط وام دهنده به مصرف کننده داده می شود. وام می تواند با پشتوانه دارایی های وام گیرنده یا بدون وثیقه (بدون پشتوانه دارایی های وام گیرنده) تضمین شود. رایجترین انواع وامهای مصرفی عبارتند از: وام مسکن، وام خودرو، وام تحصیلی، وام شخصی، وام تجدید فاینانس و کارت اعتباری.

سهم وام وام مصرفی (consumer loan) از سبد وام های 5 بانک بزرگ آمریکایی تقریبا 10 درصد است.

به عبارت ساده تر، بیش از 62 درصد از وام ها را بانک های آمریکایی به افراد حقیقی و به صورت وام خرد بابت تامین نیازهای خانوار پرداخت می کنند و فقط 38 درصد به طور کلی به سمت شرکت ها سرازیر می شود. زیرا بانک ها باید از بازپرداخت وام های خود مطمئن شوند و ریسک تسهیلات را بپذیرند. بانک مرکزی آمریکا ریسک وام های پرداخت شده را پرداخت نمی کند، اما بانک های ایرانی می توانند بدون نگرانی از وام هایی که به اسم تولید روانه شرکت های کاغذی و واقعی می کنند، با استفاده از منابع بانک مرکزی ریسک را پوشش دهند و همه ریسک را به اقتصاد بفروشند.

نتیجه اینکه، خلق پول زشت کیفیت باعث ایجاد تورم بالا در اقتصاد ایران می شود و در کشورهای غربی و نمونه آمریکا، تورم بالا ایجاد نمی شود زیرا تورم در دایره بسته خلق و انهدام تعریف شده است.

به همین دلیل بانک های ایرانی از مردم فراری هستند و روزانه 5 هزار میلیارد تومان خلق پول برای خواسته هایی که دوست دارند انجام می دهند و تا زمانی که این مساله یعنی ریسک وام ها و تسهیلات بانک ها تعیین تکلیف نشود خبری از مهار تورم نیست.

تمرکز رسانه ها، دولتمردان و کارشناسان بر مهار قیمت چند کالا با هدف مهار تورم، یک سیاست قطعا شکست خورده است و هرگز به نتیجه نخواهد رسید.

پایان/

نظر شما