به گزارش تحریریه، خبرها حاکی از آن است که اصلاحات اقتصادی «خاویر میلی» رئیس جمهوری آرژانتین در کمتر از یک سال جواب داده و وی تاکنون قادر شده است تورم سرسام آور این کشور را با شیب تندی کاهش دهد.

گزارش ماه نوامبر ۲۰۲۴ در مورد «چشم انداز اقتصادی آرژانتین» اطلاعات جالبی را در مورد روند اقتصاد این کشور ارائه می دهد.

متن کامل این گزارش در بخش ذیل آمده است:

هدف آرژانتین ثبات اقتصادی از طریق اصلاحات بودجه ای، کنترل عرضه پولی و مدیریت بدهی است: علیرغم نشانه هایی از بهبود، کاهش بارندگی و دسترسی به اعتبارات بین المللی همچنان موانعی حیاتی است.

چارچوب تنظیم مالی: دستیابی به کسری صفر

در سالهای اخیر، آرژانتین با بحران اقتصادی و اجتماعی مواجه بوده که با تورم بالا، کاهش ارزش پول، افت دستمزدهای واقعی و افزایش درصد جمعیت زیر خط فقر همراه بوده است. از دسامبر ۲۰۲۳، دولت تحت رهبری رئیسجمهور خاویِر میلی برنامهای تثبیتی را آغاز کرد که هدف آن دستیابی به توازن مالی و حذف انتشار پول بود. بهطوری که پس از پایان سال ۲۰۲۳ با کسری بودجهای معادل ۴.۴ درصد از تولید ناخالص داخلی، بخش عمومی ملی برای نخستین بار از سال ۲۰۰۸، نه ماه متوالی کسری بودجه نداشت و به مازاد مالی رسید.

این دستاورد با ترکیبی از کاهش تخصیصات بودجهای (از جمله کاهش بودجههای پروژههای عمومی، یارانههای اقتصادی برای انرژی و حملونقل، و انتقال ها به استانها) و افزایشهای کمتر از نرخ تورم در دیگر بخشها (مانند دستمزدها و مستمریهای بخش دولتی) حاصل شد. کاهش هزینههای دولت کار آسانی نبود، اما دولت کنونی آنها را از طریق کنگره به تصویب رساند. با این حال، امکانپذیری اجتماعی و سیاسی برای حفظ این وضعیت همچنان نامشخص است.

علاوه بر این، افزایش موقت مالیات خریدهای خارجی (مالیات PAIS) در نیمه اول ۲۰۲۴ و افزایش مالیات بر درآمد در نیمه دوم، به دستیابی به توازن بودجهای کمک کرد. این تنظیم مالی سختگیرانه همراه با انقباض پولی — که در تاریخ آرژانتین بیسابقه است — عامل اصلی کاهش قابل توجه مصرف خصوصی و سرمایهگذاری داخلی بود، که منجر به کاهش ۲.۶درصد در تولید ناخالص داخلی در سهماهه اول سال و کاهش ۱.۷درصد در سهماهه دوم شد.

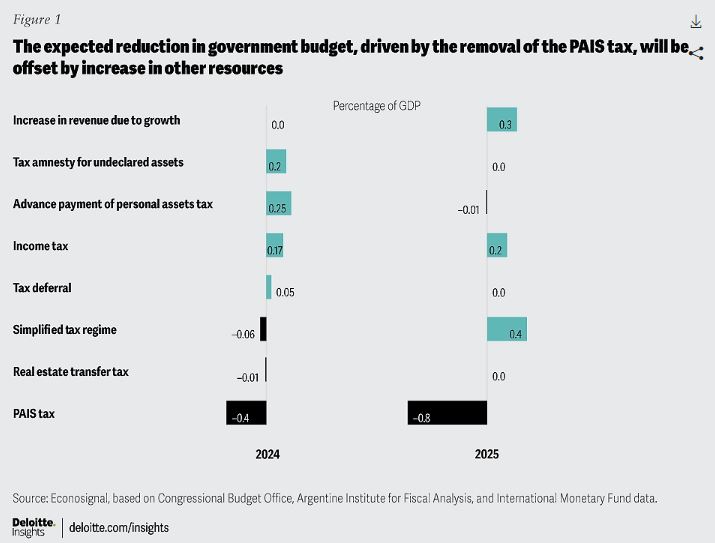

کسری بودجه صفر بهویژه با حذف مالیات PAIS در پایان سال ۲۰۲۴چالشی بزرگتر برای دولت به شمار میآید. این تغییر منجر به کاهش درآمد معادل ۰.۴ درصد از تولید ناخالص داخلی در سال ۲۰۲۴ خواهد شد که با افزایش درآمدهای مالیات بر درآمد، پیشپرداخت مالیات داراییهای شخصی و عفو مالیاتی برای داراییهای اعلامنشده جبران خواهد شد (مالیات باید زمانی پرداخت شود که داراییهای اعلامشده از ۱۰۰,۰۰۰ دلار آمریکا فراتر روند و در صورتی که شرایط خاصی رعایت نشود). تا سال ۲۰۲۵، کاهش درآمد بیشتر خواهد شد، اما منابع دیگری آن را جبران خواهند کرد و مسیر پایداری مالی را هموار میسازند. بهطور همزمان، بانک مرکزی آرژانتین (BCRA) دیگر از طریق صدور پولی به خزانهداری کمک مالی نخواهد کرد، زیرا انتظار نمیرود بدهیها بیشتر از این رشد کنند.

کنترل دقیق عرضه پول

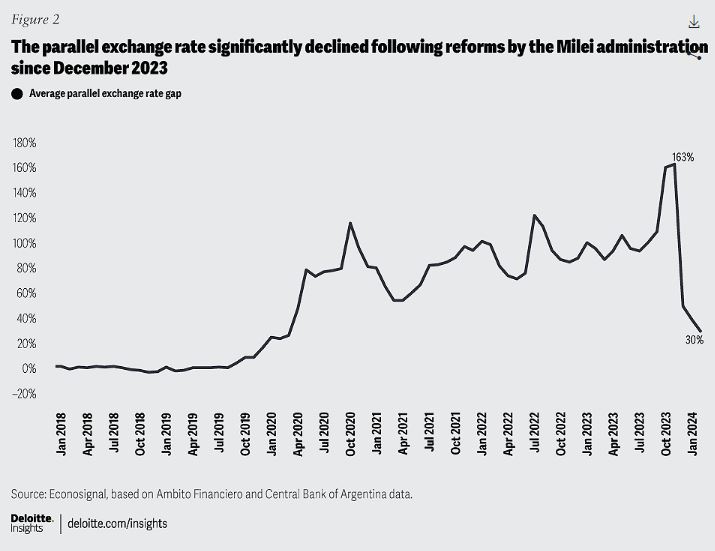

در جبهه پولی، دولت آرژانتین اعلام کرده است که "فاز دوم" برنامه اقتصادی خود را آغاز کرده که هدف آن حفظ "عرضه گسترده پول" در سطحی پایدار است. با کاهش تورم و افزایش فعالیت اقتصادی، پیشبینی میشود که تقاضا برای پزو افزایش یابد. از این رو، دولت امیدوار است که نرخ ارز موازی با نرخ رسمی همسو شود. از اواخر سال ۲۰۱۹، آرژانتین کنترلهای ارزی را اعمال کرده است که باعث ایجاد شکاف در عملیات ارزی بین بازار رسمی (جایی که بیشتر عملیات تجاری خارجی انجام میشود) و بازار موازی (جایی که باقی عملیات، عمدتاً مالی، انجام میشود). قبل از تغییر دولت و کاهش ارزش پول در دسامبر ۲۰۲۳، نرخ ارز موازی ۹۳۰ پزو به ازای هر دلار آمریکا بود، در حالی که نرخ رسمی ۳۶۰ پزو به ازای هر دلار بود که شکاف نرخ ارز ۱۵۸درصد را نشان میداد.

تا پایان سپتامبر، نرخ رسمی به ۹۷۰ پزو به ازای هر دلار رسید، در حالی که دلار در بازار موازی ۱,۲۳۰ پزو به ازای هر دلار قیمتگذاری شد که کاهش قابل توجهی در این شکاف به میزان ۲۷درصد را نشان میدهد. این کاهش عمدتاً به دلیل کاهش کسری بودجه، کنترل تجمعات پولی و مداخله دولت در بازار موازی بوده است (شکل ۲).

این کاهش در شکاف باعث نزدیکتر شدن مقادیر نرخها میشود و پتانسیل وحدت و آزادسازی بازار ارز را افزایش میدهد. اگر این مسئله حل نشود، مشکل اصلی این طرح آن است که جریان ورودی دلار برای سرمایهگذاری را کاهش میدهد و این موضوع میتواند بر رشد بلندمدت کشور تأثیر منفی بگذارد.

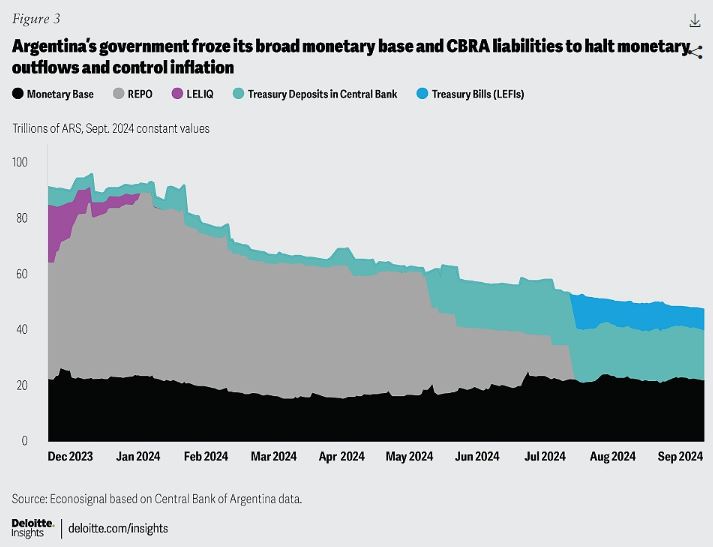

برای تقویت اراده در زمینه مدیریت عرضه پول، دولت متعهد شده است که میزان پول صادرشده از خرید ارز خارجی را با حفظ مازاد بودجه جبران کند. این بدان معناست که بانک مرکزی آرژانتین (BCRA) قادر خواهد بود در بازارهای مالی مداخله کند تا از افزایش نرخ ارز جلوگیری کند، با ظرفیت ۱.۸ میلیارد دلار—که از این مقدار، ۴۸۰ میلیون دلار در ماههای ژوئیه و اوت استفاده شده است. علاوه بر این، دولت اسناد مالی صادر کرده است تا پزوهای باقیمانده از توافقات بازخرید و اسناد بین بانکهای تجاری و بانک مرکزی را جذب و اطمینان حاصل کند که بهره این بدهی از مالیاتها تأمین خواهد شد نه از پولهای جدید صادرشده. طرف مقابل این عملیات افزایش بدهی خزانهداری و سپردههای پزو توسط دولت در بانک مرکزی بوده است (شکل ۳).

در زمانهای اخیر، کاهش تقاضا برای پول باعث کاهش نسبت پایه پولی به تولید ناخالص داخلی به کمترین میزان تاریخی خود شده است—که در حال حاضر ۴درصد از تولید ناخالص داخلی است. با تثبیت تورم در مقادیر پایینتر، پیشبینی میشود که تقاضای پول افزایش یابد و به معادل ۷درصد از تولید ناخالص داخلی برسد. این به معنای تقاضای ۲۰ تریلیون پزو است، مقداری مشابه با سپردههای خزانهداری در بانک مرکزی.

در این سناریو، این پول میتواند بدون تأثیر بر قیمتها آزاد شود. این تقاضای تراکنشی از قبل با افزایش تقاضا برای اعتبار همراه بوده است. از آوریل، تقاضا برای اعتبار ماهانه ۱۰درصد افزایش یافته است، در حالی که سپردهها ۲درصد افزایش یافتهاند. این به این معناست که بانکها باید وامهای خود را به بخش عمومی کاهش دهند و شروع به اعطای وام بیشتر به بخش خصوصی کنند.

عملکرد بخشها و بازیابی اقتصادی

در سهماهه دوم سال ۲۰۲۴، تولید ناخالص داخلی ۱.۷درصد نسبت به سهماهه قبل کاهش یافت که اثر آن به کشش آماری نسبت داده میشود. با این حال، در مقایسه با ماه آوریل، به نظر میرسد که اقتصاد در ماه ژوئن تثبیت شده است. دادههای مثبت در صنایع و ساختوساز مشاهده شده است، با رشد ماهانه ۱.۷درصد در ماه ژوئیه، طبق گزارش INDEC، موسسه ملی آمار و سرشماری آرژانتین. ماه اوت دادههای مختلطی ارائه داد، با ارقام منفی در ساختوساز و نتایج اندکی مثبت در تولید خودرو و مصرف انرژی. این بازیابی اقتصادی عمدتاً به بازسازی دستمزدها و احیای اعتبار نسبت داده میشود—دو عامل حیاتی که فروش کالاهای بادوام و ساختوساز را به پیش میبرند.

چشمانداز سال ۲۰۲۵: ریسکهای اقلیمی و چالشهای بدهی

در سال ۲۰۲۵، یکی از منابع اصلی ریسک برای آرژانتین، کمبود بارش است. با وجود پیشبینیها مبنی بر وقوع یک رویداد ملایم «لا نینا»، سرویس ملی هواشناسی پیشبینی میکند که بارشها کمتر از حد معمول خواهند بود. این کمبود بارش میتواند صادرات کشور را تحت تأثیر قرار دهد و در نتیجه، مازاد تراز تجاری کاهش یابد. اگر این رویداد شدید رخ ندهد، دولت ممکن است برنامه کاهش ارزش پولی توافقشده را حفظ کرده و حتی آن را کاهش دهد، که به تلاشها برای کاهش تورم کمک خواهد کرد. انتظار میرود که روند کاهشی تورم تا پایان سال ۲۰۲۵ ادامه یابد.

کمبود ذخایر خالص ارزی به این معناست که حذف ناگهانی کنترلهای ارزی پیچیده خواهد بود، بنابراین پیشبینی میشود که این کنترلها بهطور تدریجی برداشته شوند. برای افزایش ذخایر بانک مرکزی آرژانتین (BCRA) و کاهش سررسیدهای کوتاهمدت بدهیها، دولت ممکن است با مؤسسات مختلف وارد مذاکره شود. این امر به دولت انعطافپذیری لازم را میدهد تا کنترلهای ارزی را بردارد و توانایی مداخله برای جلوگیری از افزایش شدید نرخهای ارز را داشته باشد.

بدهی آرژانتین در سال ۲۰۲۵ و چالشهای سررسیدهای کوتاهمدت

وضعیت بدهی آرژانتین در سال ۲۰۲۵ چالشبرانگیز است. بدهی عمومی به تولید ناخالص داخلی در سهماهه دوم سال ۲۰۲۴ به ۱۱۰.۵درصد رسید، که نشاندهنده سطوح بسیار بالای بدهی است. چالشهای اصلی شامل حجم بدهیها، نوسانات اقتصادی و عدم قطعیت سیاسی است. با این حال، امیدواریهای محتاطانهای وجود دارد که سیاستهای رئیسجمهور منتخب جدید، مانند کسری بودجه صفر و تأکید بر بازپرداخت بدهیها، ممکن است ثباتی ایجاد کند. چشمانداز بلندمدت بستگی به موفقیت در اجرای این سیاستها و عملکرد کلی اقتصاد آرژانتین دارد.

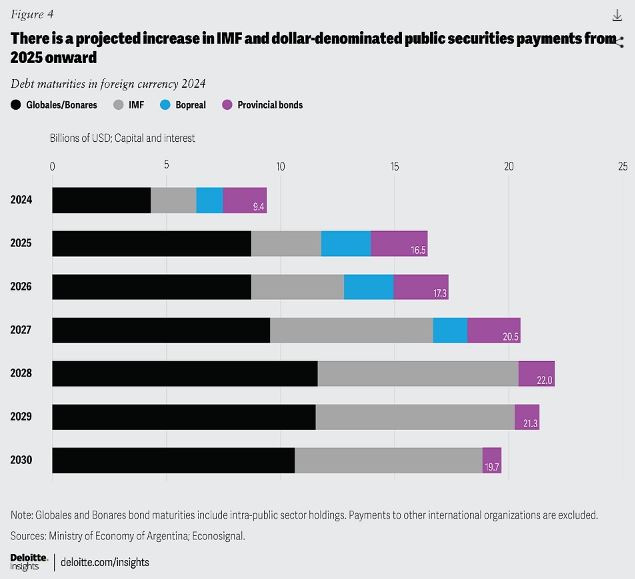

دولت با یک پروفایل دشوار سررسید بدهی در سال ۲۰۲۵ مواجه است. بدهیهای ارزی—که ۵۶درصد از مجموع بدهیها را تشکیل میدهند—بیشتر از بدهیهای پزویی مشکل دارند، به دلیل ریسک کشور (حدود ۱,۰۰۰ واحد پایه) و کنترلهای سرمایه، که دسترسی کشور به بازارهای بینالمللی سرمایه را دشوار میسازد.

یکی از بدهیهای برجسته، بدهی به صندوق بینالمللی پول (IMF) است. توافق فعلی با صندوق در اوایل سال ۲۰۲۲ امضا شد تا سررسیدهای وام اولیه ۴۴ میلیارد دلاری که در سال ۲۰۱۸ قرض گرفته شده بود، مجدداً تأمین مالی شود. برخلاف وام اولیه که شامل توافق برای قرار ملاقات در حالت آمادهباش بود، توافق فعلی بخشی از برنامه تسهیلات توسعهای است—که اگرچه در شرایط پرداخت طولانیتری است، اما شامل الزاماتی برای دستیابی به اهداف اقتصادی خاص است که توسط صندوق در ۱۰ ارزیابی سهماهه مورد ارزیابی قرار میگیرد. اگر صندوق بینالمللی پول تأسیس اهداف را تأیید کند، این صندوق وجوهی را برای پرداخت سررسیدهای توافق اولیه آزاد خواهد کرد.

در نوامبر ۲۰۲۴، صندوق بینالمللی پول آخرین ارزیابی خود را در چارچوب این برنامه انجام خواهد داد و در این راستا، آخرین پرداخت ۵۴۵ میلیون دلاری انجام خواهد شد. از ابتدای سال ۲۰۲۵، دولت آرژانتین پرداختهای خالصی به صندوق بینالمللی پول آغاز خواهد کرد، با این حال باید ۳ میلیارد دلار بهره پرداخت کند، زیرا دیگر سررسید اصلی با صندوق وجود ندارد.

با این حال، چالش اصلی در سررسید بدهیهای اوراق قرضه دولتی به ارز خارجی ("گلوبالها" و "بونارها" - globales and bonares) است که عمدتاً در ژانویه و جولای ۲۰۲۵ باید پرداخت شوند، که هر کدام حدود ۴.۳ میلیارد دلار میباشند. این پرداختها ۵۵درصد از کل سررسیدهای بدهیهای ارزی در سال ۲۰۲۵ را تشکیل میدهند، در حالی که این اوراق قرضه ارزی حدود ۳۰درصد از کل بدهی عمومی کشور را تشکیل میدهند.

همچنین، بانک مرکزی باید سررسیدهای اوراق قرضه BOPREAL را که به مبلغ تقریباً ۲ میلیارد دلار برای تسویه بدهیهای وارداتکنندگان با تأمینکنندگان خارجی صادر شده است، مدیریت کند. از طرفی، استانها باید بدهیهای ارزی به مبلغ ۲.۵ میلیارد دلار را پرداخت کنند. علاوه بر این، بدهیهای دیگری با سازمانهای بینالمللی به مبلغ ۵.۱ میلیارد دلار وجود دارد که پرداخت آنها برای دولت با استفاده از خطوط اعتباری جدید ممکن خواهد بود.

با توجه به اینکه دسترسی به اعتبار ارزی غیرممکن است، موجودی خالص ذخایر بینالمللی بانک مرکزی آرژانتین (BCRA) به مسئلهای حیاتی در تحلیل وضعیت اقتصادی کشور تبدیل میشود. با وجود عملکرد مالی مثبت دولت تا به امروز، آرژانتین نتوانسته است دلارهای لازم برای بازسازی ذخایر خود را به سطحی که پرداخت تعهدات سال آینده را تضمین کند، تأمین کند. پس از تجمع قابل توجه ارز خارجی در پنج ماه اول سال ۲۰۲۴، خرید ارز کندتر شد به دلیل حجم بالاتر واردات در بازار رسمی. پیشبینی میشود که ترازنامه بانک مرکزی در ماه اکتبر دوباره به سمت فروش ارز متمایل شود. بنابراین، نظارت بر تکامل ذخایر خالص بینالمللی بسیار ضروری است، زیرا این ذخایر تعیینکننده توانایی دولت در مواجهه با سررسیدهای روزافزون بدهیهای ارزی است.

اگرچه دولت اقداماتی نظیر خرید دلار از بانک مرکزی با استفاده از بخشی از سپردهها به پزو برای تضمین پرداخت بهرههای ژانویه انجام داده است، هنوز ابهاماتی در مورد مسیری وجود دارد که دولت را قادر سازد پرداختهای آینده را بهطور پایدار و با شرایط اقتصادی بهتر در طول زمان انجام دهد.

در این شرایط، برای دولت میلهای ضروری است که تأمین مالی اضافی را جلب کند تا بتواند ذخایر خالص خود را افزایش داده و در برابر سررسیدهای رو به رشد بدهیهای ارزی توان مانور پیدا کند. در همین راستا، دولت در حال انجام مذاکراتی است تا برنامهای جدید با صندوق بینالمللی پول به توافق برسد که منابع لازم برای بازسازی ترازنامه بانک مرکزی را تأمین کند. در کنار این، دولت به طور مداوم در حال مذاکره برای دریافت وام بازخرید (repo loan) با بانکهای بینالمللی است که با استفاده از اوراق قرضه دولتی یا طلا به عنوان وثیقه تأمین میشود (شکل ۴).

از سوی دیگر، یکی دیگر از جنبههای مهم مذاکرات آرژانتین در مورد مدیریت بدهیهای ارزی، تبادل ارزی با چین است. در ژوئن ۲۰۲۴، مقامات پولی آرژانتین و چین توافق کردند که بخش فعال تبادل ارزی به مبلغ معادل ۵ میلیارد دلار را برای مدت ۱۲ ماه تمدید کنند. از آن زمان به بعد، بانک مرکزی آرژانتین به تدریج میزان فعال این توافق را طی ۱۲ ماه آینده کاهش خواهد داد و این توافق تا نیمه ۲۰۲۶ به پایان میرسد. تمدید این بخش از توافق تبادل ارزی به بانک مرکزی این امکان را داده است تا ریسکهای خود را کاهش دهد و شرایط بدهیهای ارزی خود را بهبود بخشد. در این راستا، حفظ روابط تجاری، نهادی و مالی با چین برای دولت اهمیت ویژهای دارد، نه تنها بهمنظور بهبود شرایط پرداختهای این توافق، بلکه همچنین برای احیای جریان سرمایهگذاریها به آرژانتین در پروژههای سدهای برقآبی، معدنکاری و هیدروکربنها. به همین دلیل، رئیسجمهور میلهای تأکید کرد که در ژانویه ۲۰۲۵ برای شرکت در اجلاس مشترک چین و جامعه کشورهای آمریکای لاتین و کارائیب به چین سفر خواهد کرد.

با گذشت زمان در پروفایلهای سررسید، حجم پرداختها به صندوق بینالمللی پول بهطور فزایندهای افزایش مییابد، بهویژه از سال ۲۰۲۷ که پرداختهای بزرگ استهلاک آغاز میشود، و همچنین اوراق قرضه دولتی به دلار. به همین دلیل، دسترسی به بازارهای اعتباری بینالمللی در اسرع وقت از اهمیت بالایی برخوردار است، که برای تحقق آن ضروری است که محدودیتها در بازار ارز برداشته شده و ریسک کشور کاهش یابد.

نتیجه

اجرای موفقیتآمیز استراتژیهای دولت در راستای تثبیت پایه پولی، مدیریت بدهی و کنترل نرخ ارز نقش بسیار مهمی در دستیابی به بازیابی اقتصادی و رشد پایدار ایفا خواهد کرد. کاهش هزینههای دولتی، هرچند چالشبرانگیز، با وجود موانع موجود انجام شده است، اما تداوم آن هنوز با ابهاماتی روبهرو است. این موضوع بهعنوان اصلیترین عامل برنامه دولت شناخته میشود—چنانچه این امر بهدقت انجام شود، امکان ادامه روند کاهش تورم و صدور پول توسط دولت فراهم خواهد شد.

کاهش تورم و تاثیرات مهار نرخ ارز شروع به اثرگذاری در اقتصاد کرده است، علیرغم کاهش هزینههای دولتی. این رشد اقتصادی بهویژه ناشی از بهبود دستمزدها و احیای اعتبار است که به افزایش فروش کالاهای بادوام و ساخت و ساز کمک کرده است. با این حال، خطراتی مانند کمبود بارش باران میتواند بر صادرات، تراز تجاری و پایداری برنامه اقتصادی تأثیر بگذارد.

انتظار میرود که کنترلهای ارزی بهطور تدریجی برداشته شوند، زیرا ذخایر بینالمللی خالص کم است و دولت احتمالاً در حال مذاکره با نهادها برای افزایش ذخایر بانک مرکزی آرژانتین (BCRA) و مدیریت سررسیدهای کوتاهمدت است. با اینکه حفظ انضباط مالی چالشبرانگیز خواهد بود، نتایج کاهش تورم و بازگشت اقتصادی میتواند در بلندمدت این مسیر را آسانتر کند. لازم است که دولت تلاش قابل توجهی برای بازپرداخت بدهیها انجام دهد. در حالی که آینده کشور در بخشهایی مانند تولیدات کشاورزی، نفت و گاز و نرمافزار امیدوارکننده به نظر میرسد، مدیریت صحیح وضعیت کوتاهمدت و ایجاد اعتبار برای کشور ضروری است. این امر به دولت این امکان را میدهد که بودجه را بهطور مؤثر بازسازی کرده و رشد پایدار را در بلندمدت تسهیل کند.

با ورود به سال ۲۰۲۵، خطر عمدهای ظاهر میشود: کمبود بارش در آرژانتین. گرچه پیشبینی میشود که یک پدیده ال نینو ملایم رخ دهد، اما سرویس ملی هواشناسی پیشبینی میکند که بارشها کمتر از حد معمول خواهد بود. این کمبود بارش میتواند بر صادرات کشور و در نتیجه بر مازاد تراز تجاری آن تأثیر بگذارد. اگر این رویداد شدید رخ ندهد، دولت ممکن است همچنان طرح ارزانی توافقشده را حفظ کرده و حتی آن را کاهش دهد، که در این صورت به تلاشها برای کاهش تورم کمک خواهد کرد. در خصوص روند نرخ ارز "کِرولینگ پگ" پیشبینی میشود که روند نزولی آن تا پایان سال ۲۰۲۵ ادامه یابد.

پایان/

نظر شما